فرضيات مالي

نظرات مربوط به سهام

فرضيه ارزشيابي نادرست

اين فرضيه مي گويد شركت ها اوراق بهادار جديد را زماني منتشر مي كنند كه گران قيمت گذاري شود . پس هم انتشار سهام و هم انتشار اوراق قرضه پيش بيني مي شود با بازده آتي سهام رابطه منفي داشته باشد.بنابراین طبق اين فرضیه شرکتها رویدادهای تأمین مالی خارجی شان را زمانبندی می کنند تا از قیمت گذاری نادرست اوراق بهادارشان در بازارهای مالی سود برند. این فرضیه یک رابطه منفی را بین تغییرات تأمین مالی خارجی و بازده آتی سهام پیش بینی می کند یعنی انتشار سهام و اوراق قرضه منجر به بازده کمتر آتی سهام و بازخرید سهام و اوراق قرضه منجر به بازده بیشتر آتی سهام می شود و نیز اینکه اثر قیمت گذاری نادرست برای سهام در مقایسه با اوراق قرضه بزرگتر است

فرضيه سرمايه گذاري بيش از حد

طبق اين فرضيه رويداد هاي تامين مالي خارجي شركت ها به طور سيستماتيك با تصميمات سرمايه گذاري اضافي مديريت مرتبط است در واقع شركت هايي كه جديدترين تامين مالي را انجام مي دهند درگير جديدترين سرمايه گذاري ها مي شوند كه منجر به سرمايه گذاري بيش از حد مي شود و به واسطه رابطه منفي قوي بين سرمايه گذاري هاي جديدتر و بازده آتي سهام شركت ها، اين فرضيه يك رابطه منفي قوي بین تامين مالي خارجي جديد و بازده آتي سهام پيش بيني مي كند

فرضيه مزيت مالياتي قرضه (بدهي)

از ديدگاه اين فرضيه ،انتشار سهام عادي جديد باعث کاهش دراهرم مالي مي شود . به دليل از دست رفتن مزيت مالياتي در اثر تامين مالي با سهام ، کاهش اهرم مالي باعث کاهش قيمت سهام شده و مقدار يا درصد کاهش قيمت با اندازه انتشار رابطه مستقيمي دارد . انتشار سهام به منظور بازخريد قرضه موجود، اثرات منفي بيشتري را نسبت به انتشار سهام به قصد تامين مالي مخارج سرمايه گذاري جديد دارد. زيرا تاثير بيشتري را روي اهرم مالي خواهد داشت. انتشار قرضه جديد ،بدهي هاي مالياتي آتي را کاهش داده و در نتيجه تاثير مثبتي را روي قيمت سهام خواهد داشت .

فرضيه انتقال ثروت

اين فرضيه مي گويد آن دسته از رويدادهاي تأمين مالي كه اهرم مالي را كاهش مي دهند، احتمال وضعيت نامطلوب مالي را كاهش مي دهند ،بنابراين ثروت را از سهامداران به قرضه داران منتقل مي كنند و آنهايي كه اهرم مالي را افزايش مي دهند ،احتمال وضعيت نامطلوب مالي را كاهش داده و در نتيجه ثروت را از قرضه داران به سهامداران منتقل مي كنند. پس رويدادهایي كه اهرم مالي را افزايش مي دهند با بازده آتي سهام رابطه مثبت و آنهاييكه اهرم مالي را كاهش مي دهند رابطه منفي با بازده آتي سهام دارند بنابراين طبق پيش بيني فرضيه انتقال ثروت تغييرات نهايي در بدهي با بازده سهام رابطه مثبت وتغييرات نهايي در سهام با بازده سهام رابطه منفي دارد.

نظرات مربوط به وام

وامهای بانکی و عدم تقارن اطلاعاتی

از يك ديدگاه وام میتواند به خصوص با نقش خود در ایجاد اطلاعات جدید ويژه راجع به فرصتهای سرمایهگذاری، افزایش جریانات نقدی شرکت و کاهش احتمال ناتوانی پرداخت، عدم تقارن اطلاعاتي موجود در بين فعالان مختلف بازار را كاهش داده و واکنش متفاوت بازار را به دنبال داشته باشد و این در حالی است که بنا به عقیده دیگر، وام حاوی هیچگونه اطلاعات جدیدی نبوده و عدم تقارن اطلاعاتی بازار را کاهش نمی دهد.

مطالعات داخلي

نتايج مطالعات داخلي درباره تاثير انتشار سهام و دريافت وام بر ارزش شركتهاي بورس

علي باغاني(1384) : بين تأمين مالي کوتاه مدت و بلند مدت و بازده سهام رابطه معني داري وجود ندارد.

جابر زحمتکش(1384) : بين روشهاي تأمين مالي ساختار مالي شرکتهاي فعال در صنعت سيمان و بازده سهام آنها رابطه معني داري وجود ندارد و بازده سهام تحت تأثير ميزان بدهي در ساختار مالي شرکتها قرار نمي گيرد.

مهرداد ولي پور (1384) : بين ساختار سرمايه و بازده سهام رابطه معني داري وجود ندارد و بازده سهام تحت تأثير بدهي هاي بلند مدت قرار نمي گيرد.

حمید دهقانی فیروز آبادی(1383) : انتشار سهام باعث افزایش قیمت سهام شرکتها می شود و دریافت وام اثری بر قیمت سهام ندارد

میر کریم عبادی دولت آبادی (1381): تأثیر انتشار سهام نسبت به وام بلند مدت بر قیمت سهام بیشتر است. همچنین افزایش سرمایه در مقایسه با استقراض بانکی اثر بیشتری روی بازده سهام دارد.

نحوه انجام تحقيق

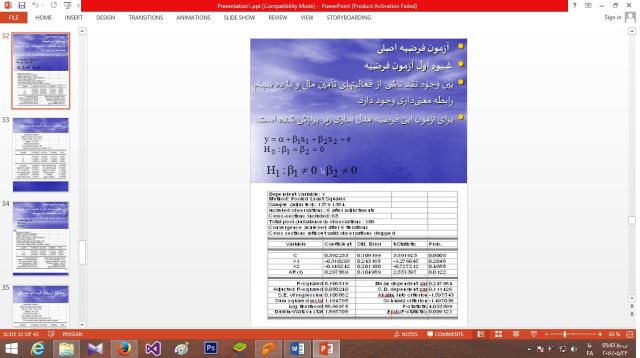

جهت آزمون فرضیههای تحقیق ابتدا فرضیههای فرعی از طریق رگرسیون دو متغیره مورد آزمون قرار میگیرند. سپس متغیرهای مستقل فرعی (متغیرهای مستقل فرضیههای فرعی) به طور همزمان همراه با متغیر وابسته از طریق رگرسیون چند متغیره به کار گرفته میشوند و در نهایت از طریق رگرسیون دو متغیره آزمون فرضیه اصلی انجام خواهد شد.

متغیرهای تحقیق و نحوه اندازهگیری آنها

متغیرهای مستقل

خالص وجه نقد ناشی از فعالیتهای تأمین مالی که شامل فعالیتهای نقدی مربوط به سهام و وام است به عنوان یک رقم مجزا در صورت جریان وجه نقد در طبقه فعالیتهای تأمین مالی گزارش میگردد.

خالص وجه نقد ناشی از دریافت وام و بازپرداخت اصل وام از طریق جمع جبری دریافت وام با بازپرداخت اصل وام که هر دو در طبقه فعالیتهای تأمین مالی صورت جریان وجه نقد به طور مجزا گزارش می شوند، محاسبه می گردد.

وجوه نقد حاصل از افزایش سرمایه از افزایش سرمایه در طبقه فعالیتهای تأمین مالی صورت جریان وجه نقد به طور مجزا گزارش می شود.

* میانگین داراییها برابر است با میانگین جمع داراییهای سال جاری و سال گذشته. همان طور که ملاحظه میشود از میانگین داراییها جهت تعدیل متغیرها برای حذف آثار اندازه شرکتها استفاده شده است

متغیر وابسته

بازده سهام = بازده سال آتی که از ابتدای ماه پنجم سال آتی برای یک سال محاسبه میشود.

محاسبه بازده از ابتدای ماه پنجم سال آتی بدان علت است که صورتهای مالی شرکت حداکثر تا پایان ماه چهارم بعد از سال مالی جاری منتشر شده و در دسترس استفادهکنندگان قرار میگیرد.

فرمول محاسبه بازده سهام: از فرمول بازده سهام با احتساب آورده استفاده میشود چون در همه شرکتهای مورد بررسی افزایش سرمایه نقدی داریم.

نرخ بازده سهام در سال tام

قیمت سهام در پایان دوره t

قیمت سهام در ابتدای دوره t

DPS = سود نقدی پرداختی

=R مزیت حق تقدم خرید سهم

=S مزیت سهام جایزه

=c مبلغ اسمی پرداخت شده توسط سرمایهگذار بابت افزایش سرمایه از محل آورده نقدی

درصد افزایش سرمایه از محل آورده نقدی

جامعه آماری

شرکتهاي پذيرفته شده در بورس اوراق بهادار تهران به خاطر قوانين و الزامات بورس موظف به ارائه اطلاعات در دوره هاي زماني مختلف مي باشند. به همين خاطر شرکتهاي پذيرفته شده در بورس اوراق بهادار ، که داراي ويژگي هاي زير مي باشند به عنوان جامعه آماري انتخاب مي شوند

1- شرکت جزو شرکتهای سرمایهگذاری و واسطهگری مالی نباشد.

2- سال مالی شرکت پایان اسفندماه هر سال باشد.

3- شرکت در آن سال دوره مالی خود را تغییر نداده باشد یعنی اطلاعات تماماً دوازده ماهه باشد.

4- اطلاعات مورد نیاز مربوط به فعالیتهای تأمین مالی در صورت جریان وجوه نقد شرکت اصلی و داراییها در ترازنامه شرکت اصلی و بازده سهام هر سه موجود باشد.

5- شرکت در طی یک سال فعالیتهای نقدی مربوط به سهام (افزایش سرمایه) و وام (دریافت و یا بازپرداخت اصل وام حداقل یکی و یا هر دو) هر دو را دارا باشد.

6- شرکت در سال مربوطه، جزو شرکتهای راکد نباشد.

قلمرو زمانی تحقیق

شامل 7 سال از سال 1378 تا 1384 میباشد. علت آن است که اطلاعات مورد نیاز در مورد متغیرهای مستقل تحقیق در صورت جریان وجوه نقد گزارش میگردد و تهیه و ارائه این صورتحساب بر اساس استانداردهای حسابداری ایران از سال 78 الزامی گردید و چون رابطه متغیرهای مستقل با بازده سال آتی که از ابتدای ماه پنجم سال بعد محاسبه می شود، به عنوان متغیر وابسته مورد بررسی قرار میگیرد، پس حداکثر تا سال 84 میتوان موضوع تحقیق را مورد بررسی قرار داد

نظرات مربوط به سهام

فرضيه ارزشيابي نادرست

اين فرضيه مي گويد شركت ها اوراق بهادار جديد را زماني منتشر مي كنند كه گران قيمت گذاري شود . پس هم انتشار سهام و هم انتشار اوراق قرضه پيش بيني مي شود با بازده آتي سهام رابطه منفي داشته باشد.بنابراین طبق اين فرضیه شرکتها رویدادهای تأمین مالی خارجی شان را زمانبندی می کنند تا از قیمت گذاری نادرست اوراق بهادارشان در بازارهای مالی سود برند. این فرضیه یک رابطه منفی را بین تغییرات تأمین مالی خارجی و بازده آتی سهام پیش بینی می کند یعنی انتشار سهام و اوراق قرضه منجر به بازده کمتر آتی سهام و بازخرید سهام و اوراق قرضه منجر به بازده بیشتر آتی سهام می شود و نیز اینکه اثر قیمت گذاری نادرست برای سهام در مقایسه با اوراق قرضه بزرگتر است

فرضيه سرمايه گذاري بيش از حد

طبق اين فرضيه رويداد هاي تامين مالي خارجي شركت ها به طور سيستماتيك با تصميمات سرمايه گذاري اضافي مديريت مرتبط است در واقع شركت هايي كه جديدترين تامين مالي را انجام مي دهند درگير جديدترين سرمايه گذاري ها مي شوند كه منجر به سرمايه گذاري بيش از حد مي شود و به واسطه رابطه منفي قوي بين سرمايه گذاري هاي جديدتر و بازده آتي سهام شركت ها، اين فرضيه يك رابطه منفي قوي بین تامين مالي خارجي جديد و بازده آتي سهام پيش بيني مي كند

فرضيه مزيت مالياتي قرضه (بدهي)

از ديدگاه اين فرضيه ،انتشار سهام عادي جديد باعث کاهش دراهرم مالي مي شود . به دليل از دست رفتن مزيت مالياتي در اثر تامين مالي با سهام ، کاهش اهرم مالي باعث کاهش قيمت سهام شده و مقدار يا درصد کاهش قيمت با اندازه انتشار رابطه مستقيمي دارد . انتشار سهام به منظور بازخريد قرضه موجود، اثرات منفي بيشتري را نسبت به انتشار سهام به قصد تامين مالي مخارج سرمايه گذاري جديد دارد. زيرا تاثير بيشتري را روي اهرم مالي خواهد داشت. انتشار قرضه جديد ،بدهي هاي مالياتي آتي را کاهش داده و در نتيجه تاثير مثبتي را روي قيمت سهام خواهد داشت .

فرضيه انتقال ثروت

اين فرضيه مي گويد آن دسته از رويدادهاي تأمين مالي كه اهرم مالي را كاهش مي دهند، احتمال وضعيت نامطلوب مالي را كاهش مي دهند ،بنابراين ثروت را از سهامداران به قرضه داران منتقل مي كنند و آنهايي كه اهرم مالي را افزايش مي دهند ،احتمال وضعيت نامطلوب مالي را كاهش داده و در نتيجه ثروت را از قرضه داران به سهامداران منتقل مي كنند. پس رويدادهایي كه اهرم مالي را افزايش مي دهند با بازده آتي سهام رابطه مثبت و آنهاييكه اهرم مالي را كاهش مي دهند رابطه منفي با بازده آتي سهام دارند بنابراين طبق پيش بيني فرضيه انتقال ثروت تغييرات نهايي در بدهي با بازده سهام رابطه مثبت وتغييرات نهايي در سهام با بازده سهام رابطه منفي دارد.

نظرات مربوط به وام

وامهای بانکی و عدم تقارن اطلاعاتی

از يك ديدگاه وام میتواند به خصوص با نقش خود در ایجاد اطلاعات جدید ويژه راجع به فرصتهای سرمایهگذاری، افزایش جریانات نقدی شرکت و کاهش احتمال ناتوانی پرداخت، عدم تقارن اطلاعاتي موجود در بين فعالان مختلف بازار را كاهش داده و واکنش متفاوت بازار را به دنبال داشته باشد و این در حالی است که بنا به عقیده دیگر، وام حاوی هیچگونه اطلاعات جدیدی نبوده و عدم تقارن اطلاعاتی بازار را کاهش نمی دهد.

مطالعات داخلي

نتايج مطالعات داخلي درباره تاثير انتشار سهام و دريافت وام بر ارزش شركتهاي بورس

علي باغاني(1384) : بين تأمين مالي کوتاه مدت و بلند مدت و بازده سهام رابطه معني داري وجود ندارد.

جابر زحمتکش(1384) : بين روشهاي تأمين مالي ساختار مالي شرکتهاي فعال در صنعت سيمان و بازده سهام آنها رابطه معني داري وجود ندارد و بازده سهام تحت تأثير ميزان بدهي در ساختار مالي شرکتها قرار نمي گيرد.

مهرداد ولي پور (1384) : بين ساختار سرمايه و بازده سهام رابطه معني داري وجود ندارد و بازده سهام تحت تأثير بدهي هاي بلند مدت قرار نمي گيرد.

حمید دهقانی فیروز آبادی(1383) : انتشار سهام باعث افزایش قیمت سهام شرکتها می شود و دریافت وام اثری بر قیمت سهام ندارد

میر کریم عبادی دولت آبادی (1381): تأثیر انتشار سهام نسبت به وام بلند مدت بر قیمت سهام بیشتر است. همچنین افزایش سرمایه در مقایسه با استقراض بانکی اثر بیشتری روی بازده سهام دارد.

نحوه انجام تحقيق

جهت آزمون فرضیههای تحقیق ابتدا فرضیههای فرعی از طریق رگرسیون دو متغیره مورد آزمون قرار میگیرند. سپس متغیرهای مستقل فرعی (متغیرهای مستقل فرضیههای فرعی) به طور همزمان همراه با متغیر وابسته از طریق رگرسیون چند متغیره به کار گرفته میشوند و در نهایت از طریق رگرسیون دو متغیره آزمون فرضیه اصلی انجام خواهد شد.

متغیرهای تحقیق و نحوه اندازهگیری آنها

متغیرهای مستقل

خالص وجه نقد ناشی از فعالیتهای تأمین مالی که شامل فعالیتهای نقدی مربوط به سهام و وام است به عنوان یک رقم مجزا در صورت جریان وجه نقد در طبقه فعالیتهای تأمین مالی گزارش میگردد.

خالص وجه نقد ناشی از دریافت وام و بازپرداخت اصل وام از طریق جمع جبری دریافت وام با بازپرداخت اصل وام که هر دو در طبقه فعالیتهای تأمین مالی صورت جریان وجه نقد به طور مجزا گزارش می شوند، محاسبه می گردد.

وجوه نقد حاصل از افزایش سرمایه از افزایش سرمایه در طبقه فعالیتهای تأمین مالی صورت جریان وجه نقد به طور مجزا گزارش می شود.

* میانگین داراییها برابر است با میانگین جمع داراییهای سال جاری و سال گذشته. همان طور که ملاحظه میشود از میانگین داراییها جهت تعدیل متغیرها برای حذف آثار اندازه شرکتها استفاده شده است

متغیر وابسته

بازده سهام = بازده سال آتی که از ابتدای ماه پنجم سال آتی برای یک سال محاسبه میشود.

محاسبه بازده از ابتدای ماه پنجم سال آتی بدان علت است که صورتهای مالی شرکت حداکثر تا پایان ماه چهارم بعد از سال مالی جاری منتشر شده و در دسترس استفادهکنندگان قرار میگیرد.

فرمول محاسبه بازده سهام: از فرمول بازده سهام با احتساب آورده استفاده میشود چون در همه شرکتهای مورد بررسی افزایش سرمایه نقدی داریم.

نرخ بازده سهام در سال tام

قیمت سهام در پایان دوره t

قیمت سهام در ابتدای دوره t

DPS = سود نقدی پرداختی

=R مزیت حق تقدم خرید سهم

=S مزیت سهام جایزه

=c مبلغ اسمی پرداخت شده توسط سرمایهگذار بابت افزایش سرمایه از محل آورده نقدی

درصد افزایش سرمایه از محل آورده نقدی

جامعه آماری

شرکتهاي پذيرفته شده در بورس اوراق بهادار تهران به خاطر قوانين و الزامات بورس موظف به ارائه اطلاعات در دوره هاي زماني مختلف مي باشند. به همين خاطر شرکتهاي پذيرفته شده در بورس اوراق بهادار ، که داراي ويژگي هاي زير مي باشند به عنوان جامعه آماري انتخاب مي شوند

1- شرکت جزو شرکتهای سرمایهگذاری و واسطهگری مالی نباشد.

2- سال مالی شرکت پایان اسفندماه هر سال باشد.

3- شرکت در آن سال دوره مالی خود را تغییر نداده باشد یعنی اطلاعات تماماً دوازده ماهه باشد.

4- اطلاعات مورد نیاز مربوط به فعالیتهای تأمین مالی در صورت جریان وجوه نقد شرکت اصلی و داراییها در ترازنامه شرکت اصلی و بازده سهام هر سه موجود باشد.

5- شرکت در طی یک سال فعالیتهای نقدی مربوط به سهام (افزایش سرمایه) و وام (دریافت و یا بازپرداخت اصل وام حداقل یکی و یا هر دو) هر دو را دارا باشد.

6- شرکت در سال مربوطه، جزو شرکتهای راکد نباشد.

قلمرو زمانی تحقیق

شامل 7 سال از سال 1378 تا 1384 میباشد. علت آن است که اطلاعات مورد نیاز در مورد متغیرهای مستقل تحقیق در صورت جریان وجوه نقد گزارش میگردد و تهیه و ارائه این صورتحساب بر اساس استانداردهای حسابداری ایران از سال 78 الزامی گردید و چون رابطه متغیرهای مستقل با بازده سال آتی که از ابتدای ماه پنجم سال بعد محاسبه می شود، به عنوان متغیر وابسته مورد بررسی قرار میگیرد، پس حداکثر تا سال 84 میتوان موضوع تحقیق را مورد بررسی قرار داد

zip